A taxa de juro – taxa fixa ou variável – é uma parte bastante importante do crédito à habitação. Desta taxa vai depender o “preço” que irás pagar à entidade bancária, pela concessão do empréstimo. As entidades bancárias cobram esta taxa, não só pelo lucro, mas também porque elas próprias também pagam juros quando precisam de se financiar junto de outras instituições para emprestar aos seus clientes.

Se estás a pensar comprar casa com recurso a um crédito à habitação, é importante saberes todos os detalhes das taxas a aplicar pelo banco, principalmente, a taxa de juro. Existem dois tipos: taxa fixa ou variável; não será difícil perceber a diferença, mas talvez exija mais cálculos e atenção aos detalhes, para perceber as implicações na escolha de cada uma destas. Vamos ajudar-te a compreender esta linguagem para que estejas munido de informação suficiente para uma melhor decisão.

Índice de Conteúdos

Taxa Fixa Crédito Habitação

Taxa Variável Crédito Habitação

Taxa Fixa VS Taxa Variável: Vantagens e Desvantagens

Taxa Fixa ou Variável: Como escolher

Taxa Mista Crédito Habitação

Conclusões

Não Esquecer!

Taxa Fixa Crédito Habitação

Como o próprio nome indica, na contração de um empréstimo com taxa fixa, a taxa de juro a pagar à entidade bancária, manter-se-á inalterada durante o prazo do empréstimo. Consequentemente, as prestações mensais serão sempre do mesmo valor.

As taxas de juro aplicadas pelas entidades bancárias têm em consideração o indexante EURIBOR, correspondendo este à média das taxas de juro à qual os bancos estão dispostos a emprestar dinheiro entre si. No caso de um crédito habitação taxa fixa, a taxa de juro e a prestação a pagar pelo cliente ao banco, não tem em consideração o indexante e por essa razão, nunca irá ser alterada, mesmo que as taxas de juro de mercado desçam ou subam.

Parece bastante conveniente, no entanto, existe uma contrapartida. A prestação de um empréstimo com taxa fixa, é, normalmente, mais elevada – comparativamente com a prestação da taxa variável – pela segurança que o banco proporciona ao cliente, que não verá a sua prestação alterar-se. Mas repara que, da mesma forma que a tua prestação não se alterará se a EURIBOR subir, esta também se manterá igual se a EURIBOR descer.

Taxa Variável Crédito Habitação

Nos créditos à habitação com taxa de juro variável, acontece o oposto à taxa de juro fixa. Neste caso, a taxa de juro aplicada ao empréstimo resulta da soma do indexante (a EURIBOR) com o Spread, que é a margem de lucro dos bancos.

A EURIBOR tem como base os juros que se praticam entre os bancos da zona Euro, em determinados prazos. No que respeita aos créditos à habitação, os prazos mais comuns são a EURIBOR a três, seis ou doze meses. Quer isto dizer que a taxa de juro do empréstimo vai ser revista no final deste período (conforme aquele que ficar definido no contrato, sendo que poderá ser o cliente a escolher). Assim, se a EURIBOR tiver subido, a prestação do empréstimo irá subir também, mas se esta apresentar uma descida, a prestação mensal irá diminuir, refletindo-se as variações do indexante. E assim acontecerá até ao final do contrato de empréstimo.

O Spread é livremente definido pela instituição bancária para cada contrato de crédito. Esta taxa representa a margem de lucro do banco sendo calculado com base no risco que a concessão do crédito representa para a instituição. Nesta determinação do Spread a aplicar são ponderados o risco e as garantias do empréstimo. Algumas entidades bancárias concedem uma redução do Spread se o cliente adquirir produtos ou serviços financeiros dessa instituição.

Taxa Fixa VS Taxa Variável: Vantagens e Desvantagens

A opção por uma destas taxas vai depender essencialmente da estabilidade económico-financeiro do cliente e respetiva família e das perspetivas futuras. Se por um lado a taxa fixa promete estabilidade na prestação mensal, evitando imprevistos no orçamento familiar, por outro, é, à partida, uma taxa mais elevada. Em contrapartida, a taxa variável, apesar de mais baixa, pode fazer subir a prestação, mas, não esquecer, também pode fazer descer a prestação. O ideal é começares por analisar o gráfico de tendências da EURIBOR, onde te podes apoiar para tomar uma decisão.

Taxa Fixa ou Variável: Como escolher

Em Portugal, a grande maioria dos empréstimos bancários, aplica a taxa de juro variável, tendo em conta o facto de o indexante EURIBOR apresentar nos últimos períodos, valores mínimos. Quando, porventura, se realizam empréstimos com taxa de juro fixa, esta aplica-se, normalmente, durante apenas alguns anos (trata-se, neste caso, da taxa de juro mista, que falaremos já de seguida).

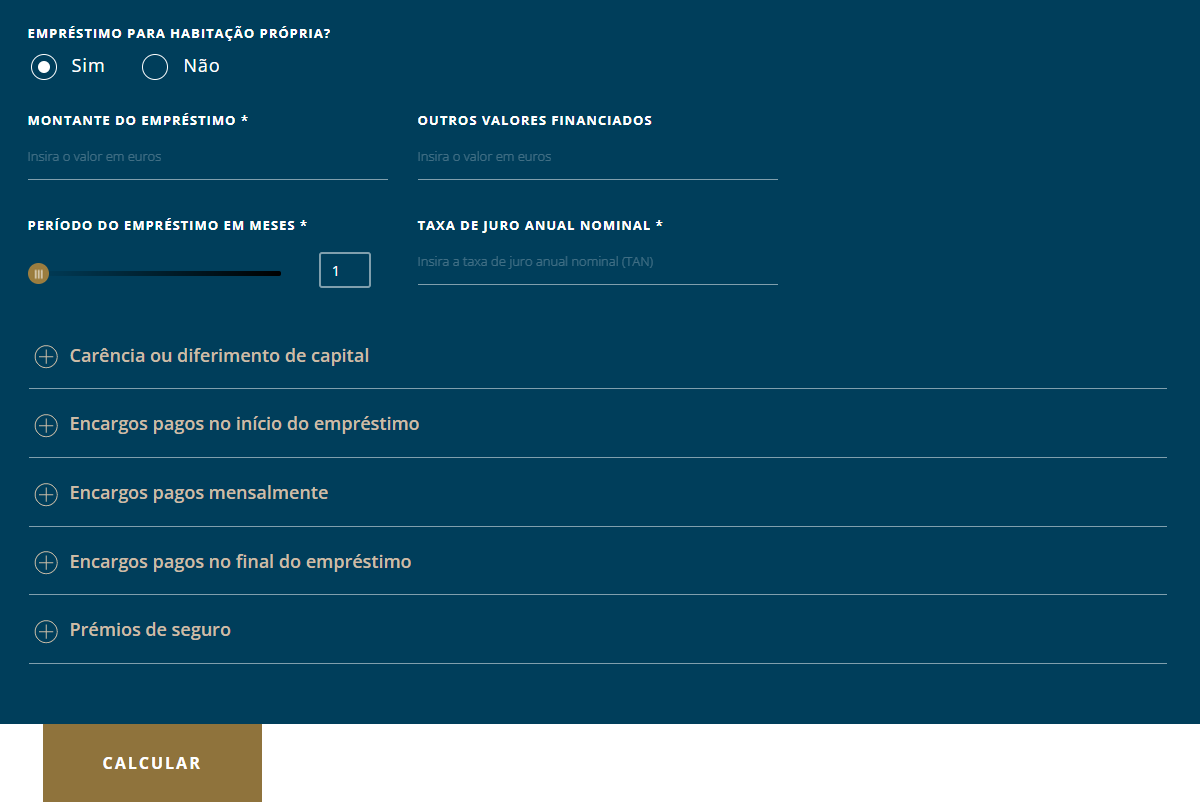

Não se trata apenas de decidir entre taxa fixa ou variável, mas sim, de uma análise financeira criteriosa, onde se analisam e comparam propostas, avaliam condições e se considera a estabilidade financeira da família. Já várias instituições bancárias dispõem de um simulador de crédito habitação que te permite fazer estas contas todas, ou podes fazer uso do Simulador de Crédito Habitação do Banco de Portugal.

Taxa Mista Crédito Habitação

Existe uma terceira opção, pouco mencionada por vezes, que se trata da combinação de ambas as taxas de juro fixa e variável. A taxa mista permite optar por uma destas taxas – taxa fixa ou variável – para diferentes fases do contrato. Esta opção poderá ser vantajosa quando existe previsão do indexante subir. Por exemplo, nos primeiros anos do contrato podes optar pela taxa variável – tendo em consideração que a EURIBOR tem apresentado mínimos históricos – e no restante período, pela taxa de juro fixa.

Conclusões

Não só a situação económico-financeira familiar, como também o tipo de emprego do titular do contrato de crédito, o financiamento necessário ou o tempo que pretendes permanecer no imóvel, são fatores que devem merecer atenção devido ao impacto que podem causar.

Apesar da grande maioria dos créditos à habitação concedidos em Portugal considerarem a taxa de juro variável, algumas instituições bancárias apresentam propostas com taxa fixa bastante atrativas. A taxa variável parece, à primeira vista, mais atrativa, mas não podemos esquecer a possibilidade de o indexante arruinar o nosso orçamento.

Desta forma, ressalvamos a importância de comparar diferentes ofertas de diferentes bancos e negociar as propostas e respetivas condições com os bancos.

Só com esta avaliação rigorosa e criteriosa poderás ficar descansado quanto à decisão tomada.

Não Esquecer!

A análise ao Spread e à EURIBOR vai permitir-te perceber qual o juro que irás efetivamente pagar, no entanto, deves dar igual atenção à TAN e TAEG. A TAN – Taxa Anual Nominal, resulta da soma do Spread com a EURIBOR (para o caso da taxa variável). Já a TAEG é o indicador que inclui todos os custos associados ao empréstimo bancário, como sejam, juros, comissões, impostos, seguros e encargos de manutenção de conta que não deverão ser esquecidos dado que representam de igual forma um custo.

Sabemos que é muita informação para processar e por essa razão estamos disponíveis para te esclarecer as dúvidas que te surgirem, na caixa de comentários. Em todo o caso, este artigo não dispensa a consulta das entidades públicas ou privadas especialistas nas matérias apresentadas.